こんにちは!浦安の税理士たちばなです。法人が建物や機械装置、構築物などといった減価償却資産を取得した場合には、減価償却によって損金に算入しますが、法人税の減価償却には「損金経理要件」という形式的な要件があることをご存じでしょうか?

非常に形式的な要件なのですが、法令で定められた形式を満たさないと損金算入が否認されることもある怖い「落とし穴」です。「実態は同じなのに、、、」と後悔しないためにも正しく理解しておくことが大切です。

減価償却費の損金経理

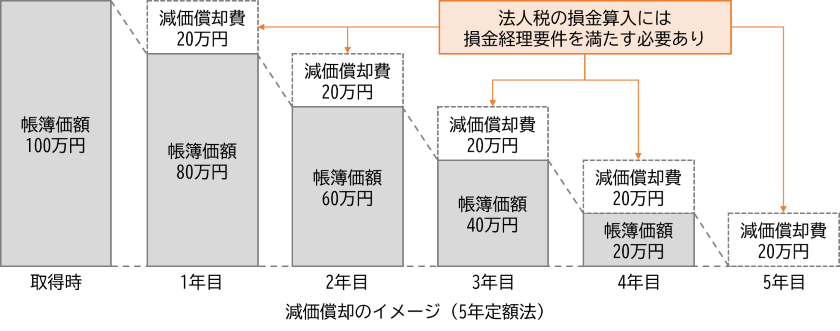

法人の取得した減価償却資産は減価償却によって費用化されるため、例えば100万円で取得した減価償却資産を5年間の定額法で償却する場合には、次のように毎年20万円ずつ費用化されるイメージになります。ただし、法人税には「損金経理要件」があるため、会社決算で減価償却しなかった場合はもちろん、法令通達で定められた方法以外の方法で経理処理をした場合は損金の額に算入することができません。

法人税法の条文を確認してみると「各事業年度終了の時において有する減価償却資産につき、、、償却費として損金経理をした金額のうち、、、」と定められている部分が損金経理要件です。ちなみに「各事業年度終了の時において有する減価償却資産につき」という箇所がこの後のポイントになりますので覚えておいてください。

第三十一条 内国法人の各事業年度終了の時において有する減価償却資産につきその償却費として第二十二条第三項の規定により当該事業年度の所得の金額の計算上損金の額に算入する金額は、その内国法人が当該事業年度においてその償却費として損金経理をした金額のうち、その取得をした日及びその種類の区分に応じ、法人が当該資産について選定した償却の方法に基づき政令で定めるところにより計算した金額に達するまでの金額とする。

法人税法

「償却費として損金経理」の範囲

このような損金経理要件ですが、必ず「償却費」という勘定科目で経理処理しなければならないかと言えばそうではなく、例えば評価損を計上する場合のように、償却費として経理処理することが実情に即さないこともあるため、償却費以外の勘定科目で経理処理しても一定の場合には損金経理した金額に含まれます(法人税基本通達7-5-1)。

(償却費として損金経理をした金額の意義)

法人税基本通達

7-5-1 法第31条第1項《減価償却資産の償却費の計算及びその償却の方法》に規定する「償却費として損金経理をした金額」には、法人が償却費の科目をもって経理した金額のほか、損金経理をした次に掲げるような金額も含まれるものとする。(昭55年直法2-8「二十三」、平元年直法2-7「三」、平15年課法2-22「七」により改正)

(1) 令第54条第1項《減価償却資産の取得価額》の規定により減価償却資産の取得価額に算入すべき付随費用の額のうち原価外処理をした金額

(2) 減価償却資産について法又は措置法の規定による圧縮限度額を超えてその帳簿価額を減額した場合のその超える部分の金額

(3) 減価償却資産について支出した金額で修繕費として経理した金額のうち令第132条《資本的支出》の規定により損金の額に算入されなかった金額

(4) 無償又は低い価額で取得した減価償却資産につきその取得価額として法人の経理した金額が令第54条第1項の規定による取得価額に満たない場合のその満たない金額

(5) 減価償却資産について計上した除却損又は評価損の金額のうち損金の額に算入されなかった金額

(注) 評価損の金額には、法人が計上した減損損失の金額も含まれることに留意する。

(6) 少額な減価償却資産(おおむね60万円以下)又は耐用年数が3年以下の減価償却資産の取得価額を消耗品費等として損金経理をした場合のその損金経理をした金額

(7) 令第54条第1項の規定によりソフトウエアの取得価額に算入すべき金額を研究開発費として損金経理をした場合のその損金経理をした金額

また、次のように確定申告書に明細書を添付することによって損金経理した金額として取り扱ってもらえる場合もあります。

(申告調整による償却費の損金算入)

7-5-2 法人が減価償却資産の取得価額の全部又は一部を資産に計上しないで損金経理をした場合(7-5-1により償却費として損金経理をしたものと認められる場合を除く。)又は贈与により取得した減価償却資産の取得価額の全部を資産に計上しなかった場合において、これらの資産を事業の用に供した事業年度の確定申告書又は修正申告書(更正又は決定があるべきことを予知して提出された期限後申告書及び修正申告書を除く。)に添付した令第63条《減価償却に関する明細書の添付》に規定する明細書にその計上しなかった金額を記載して申告調整をしているときは、その記載した金額は、償却費として損金経理をした金額に該当するものとして取り扱う。(昭46年直審(法)20「2」により改正)(注) 贈与により取得した減価償却資産が、令第133条《少額の減価償却資産の取得価額の損金算入》の規定によりその取得価額の全部を損金の額に算入することができるものである場合には、損金経理をしたものとする。

法人税基本通達

損金経理要件はこのように幾分柔軟に対応してもらえる部分もあるのですが、これらは限定的に例示されているに過ぎませんので、これら以外の方法で経理処理した場合には損金の額に算入することができないので注意が必要です。例えば、取得した減価償却資産を経理部門のミスで「仕入」として経理処理してしまったような場合には、これらの例示のいずれにも該当しないため損金の額に算入することができないことになります。

使用開始前の事業年度に減価償却費を計上した事例

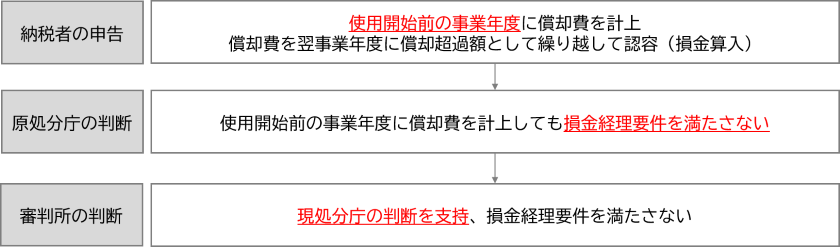

では減価償却資産を使用開始前の事業年度に減価償却した場合はどのようになるのでしょうか?この点について、国税不服審判所で争われた事例(平成30年3月27日裁決、裁決事例集No.110)があるのでご紹介します。

この事例は、取得した太陽光発電設備について平成26年3月期に減価償却費を計上していたものの、電力供給を開始したのが平成26年10月だったことから、平成26年3月期の損金算入が認められなかったことに端を発します。もちろん平成26年3月期には使用開始前だったので損金に算入できませんが、この事例で争点となったのは、平成26年3月期に損金算入できなかった金額を「償却超過額」として翌事業年度に繰り越すことができるか否かでした。

できるのであれば償却超過額として翌事業年度の損金経理額に含まれますが、国税不服審判所は使用開始前の太陽光発電設備は法人税法上の減価償却資産に該当しないため「損金経理要件を満たさない」と判断しました。その結果、償却超過額として翌事業年度に繰り越すこともできないということになりました。

先述のとおり、法人税法では「各事業年度終了の時において有する減価償却資産につき、、、償却費として損金経理をした金額のうち、、、」と定められているのでやむを得ないと思いますが、ちょっとした経理処理のミスで足元をすくわれてしまった事例だと思います。

減価償却費の損金経理要件は「形式的」な要件が整っていることが大切です。思わぬところで足元をすくわれないように、減価償却費は正しく経理処理することを心がけてください。

千葉県浦安市で税理士事務所を開業。都内税理士事務所及び事業会社で国内税務、国際税務、財務会計、管理会計、経営企画などの業務に従事し、東京都千代田区で独立。令和4年5月千葉県浦安市に事務所を移転。創業、起業のサポートに尽力。

詳しいプロフィールはこちらをご覧ください

-840x348.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)