事例の概要

東京地方裁判所(平成25年(行ウ)第676号)

平成27年9月25日棄却・控訴

税務訴訟資料 第265号-142(順号12725)

この事例は、一般小型貨物自動車運送事業を営む有限会社である原告が、過年度の外注費を損金の額に算入して法人税の確定申告を行うとともに、当該外注費について仕入税額控除をして消費税の確定申告をしたところ、処分行政庁が損金算入及び仕入税額控除はできないとして更正処分等を行ったのに対して、原告がその取り消しを求めたものです。

裁判所は、原告の請求を棄却し、原告は控訴しましたが控訴審でも棄却、その後上告しましたが棄却・不受理となり確定しています。

この事例のポイント

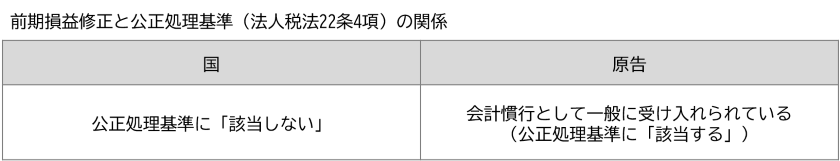

法人税法22条4項では費用等の額について、別段の定めがあるものを除き「一般に公正妥当と認められる会計処理の基準」に従って計算されると定めています。この事例では、企業会計原則において特別損失の一つとして定められ、会計慣行としても広く受け入れられている「前期損益修正損」の計上が、法人税法においても認められるか否かがポイントになっています。

事実関係

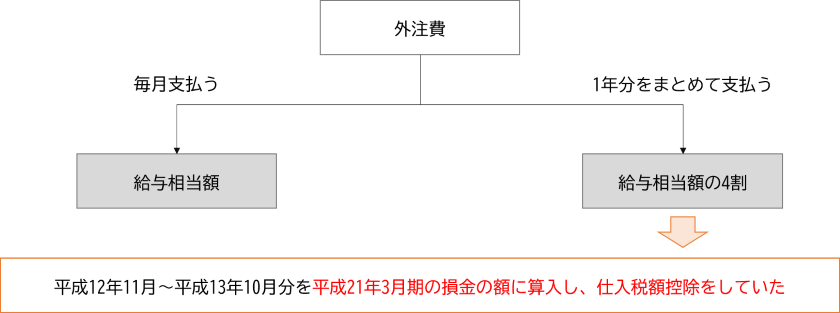

原告は、外注先との間でトラック乗務員業務の請負契約を締結してトラック乗務員の派遣を受けており、外注費の金額は「外注先が派遣した従業員に支払った給与を1.4倍した金額」としていました。そして、そのうち給与に相当する額は毎月支払い、給与の4割に相当する額は1年間分をまとめて10月(前年11月から当年10月分)に支払っていました。

今回の争点になった外注費(以下「本件外注費」という。)は、外注先が平成12年11月から平成13年10月までの間に派遣した従業員に係る給与の4割に相当する部分で、原告はその金額を、平成21年3月期の法人税の確定申告において損金の額に算入し、消費税の確定申告において仕入税額控除をしてました。

争点

争点1:平成21年3月期の損金の額に算入されるか否か(法人税)

被告である国は、事実誤認による単なる計上漏れによる前期損益修正損は公正処理基準に該当するものではないため、本件外注費は平成21年3月期の損金の額に算入されないと主張しました。これに対して原告は、後発的な理由よって生じた損失については、決算を遡及して修正せずに「前期損益修正損」として処理することが会計慣行として一般に受け入れられており、法人税法でも前期損益修正損を認めないという別段の定めもないことから、前期損益修正損を損金の額に算入することは何ら違法なものではないと主張しました。

争点3:平成21年3月の課税期間に仕入税額控除できるか否か(消費税)

国は、仕入税額控除は役務の提供を受けた日の属する課税期間に行うため、本件外注費については平成21年3月課税期間において仕入税額控除をすることはできないと主張しました。一方で原告は、消費税法が帳簿方式を採用していることから、帳簿に費用計上されることによって仕入税額控除の要件は充足されており、前期損益修正損であっても仕入税額控除できると主張しました。

なお、この訴訟では争点2及び争点4として、法人税及び消費税等の更正処分に係る理由付記の不備についても争われています。

裁判所の判断

争点1:平成21年3月期の損金の額に算入されるか否か(法人税)

(公正処理基準について)

法人税法22条3項では、当該事業年度の損金の額に算入すべき金額は、別段の定めがあるものを除いて、原価、費用、資本等取引以外に係る損失の額と定め、同条4項でその額は、一般に公正妥当と認められる会計処理の基準(公正処理基準)に従って計算される旨を定めています。

3 内国法人の各事業年度の所得の金額の計算上当該事業年度の損金の額に算入すべき金額は、別段の定めがあるものを除き、次に掲げる額とする。

法人税法22条

一 当該事業年度の収益に係る売上原価、完成工事原価その他これらに準ずる原価の額

二 前号に掲げるもののほか、当該事業年度の販売費、一般管理費その他の費用(償却費以外の費用で当該事業年度終了の日までに債務の確定しないものを除く。)の額

三 当該事業年度の損失の額で資本等取引以外の取引に係るもの

4 第二項に規定する当該事業年度の収益の額及び前項各号に掲げる額は、別段の定めがあるものを除き、一般に公正妥当と認められる会計処理の基準に従つて計算されるものとする。

そして、裁判所は最高裁判決(最高裁平成4年(行ツ)第45号)を引用し、この規定は所得計算を簡素にするために設けられたもので、「法人税の適正な課税及び納税義務の履行の確保を目的とする同法の公平な所得計算という要請に反するものでない限り」において認められたものであり、公正処理基準に該当するか否かは「適正な課税及び納税義務の履行の確保」という法人税法の観点から判断されるのが相当であると説明しました。

(前期損益修正と公正処理基準)

また、原告が、前期損益修正は企業会計上の慣行として広く受け入れられているため公正処理基準に該当するという主張に対しては、慣行として広く受け入れられたとしても「適正な課税及び納税義務の履行の確保」を目的とする法人税法の所得計算という要請に反する場合には公正処理基準に該当しないとしました。

さらに前期損益修正を法人税法上も是認すると、費用を恣意的に「本来計上すべき事業年度」又は「計上漏れを発見した事業年度」に計上することが可能となり、また、事実に即して合理的に計算されているともいえず、公平な所得計算を行うべきであるという法人税法上の要請に反するものといわざるを得ないと指摘しました。

(本件外注費への当てはめ)

裁判所は、本件外注費はトラック乗務員の派遣に対する対価であるから、運送事業の収益に係る売上原価に該当するものと認められるとし、本件外注費が平成12年11月から平成13年10月までに原告に派遣された従業員に係る給与の合計額に基づいて算定されており、原告の平成21年3月期の総勘定元帳でも摘要欄に「H13計上漏れ B」と記載されていることからすると、原告が本件外注費に係る役務の提供等を受けたのは、平成12年11月から平成13年10月までの間であると認められるとしました。

これらのことから裁判所は、本件外注費について平成21年度3月期において損金の額に算入することは認められないとしました。

争点3:平成21年3月の課税期間に仕入税額控除できるか否か(消費税)

消費税法30条1項は、課税仕入れを行った日の属する課税期間中に仕入税額控除する旨を定めているため、平成12年11月から平成13年10月までの間に受けた役務の提供等について、平成21年3月課税期間において仕入税額控除をすることはできないとしました。

実務への応用

この事例は、前期損益修正による処理は「適正な課税及び納税義務の履行の確保」を目的とする法人税法の所得計算の要請に反するため、法人税法の公正処理基準には該当しないことを明確にしました。そして、企業会計において前期損益修正による処理を行った場合であっても、法人税では更正の請求又は修正申告を行う必要があることを再認識させたものでした。

なお、この事例は既に更正の請求期限後に過年度の誤りが発見されたものですが、特に金額の大きな損益項目については計上漏れが無いか細心の注意を払ってチェックを行い、仮にミスがあったとしても更正の請求期限内に発見できるようにすることが大切です。

千葉県浦安市で税理士事務所を開業。都内税理士事務所及び事業会社で国内税務、国際税務、財務会計、管理会計、経営企画などの業務に従事し、東京都千代田区で独立。令和4年5月千葉県浦安市に事務所を移転。創業、起業のサポートに尽力。

詳しいプロフィールはこちらをご覧ください

-840x348.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)