事例の概要

大分地方裁判所(平成18年(行ウ)第8号)

平成21年2月26日一部認容・確定

税務訴訟資料 第259号-34(順号11147)

この事例は、一般貨物自動車運送業等を営む原告(法人)の代表者が死亡によって退職したため退職給与を支給したところ、「不相当に高額な部分がある」として処分行政庁から法人税の更正処分等を受けたのに対して、原告がその取消しを求めたものです。裁判所は一部について損金算入を認め、地裁で確定しました。

この事例のポイント

平均功績倍率法は、退職した役員の功績は退職時の報酬に反映されていると考えて「最終報酬月額×勤続年数×平均功績倍率」で役員退職給与の適正額を算定する方法ですが、(1)入退院を繰り返していたにもかかわらず役員報酬を増額したこと、(2)被告(国)が算定した平均功績倍率を超えていたことを裁判所がどのように判断したのかがポイントです。

事実関係

事業開始から退職までの経緯

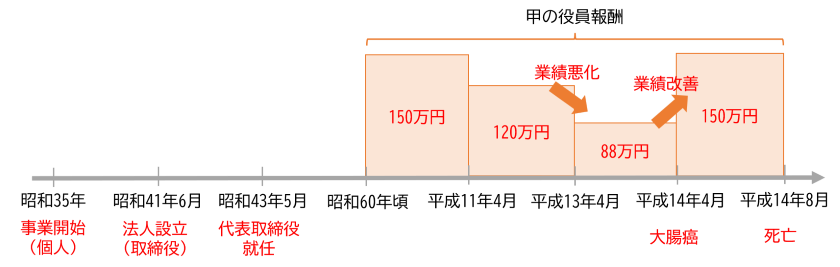

甲は、昭和35年頃に個人で運送業を開始し、昭和41年6月に原告である法人を設立して取締役に就任しました。その後、昭和43年5月11日から平成14年8月16日までは、原告の代表取締役でありました。平成14年3月頃に入院して同年4月20日過ぎに大腸癌であることが判明し、同年8月16日に死亡しています。

また、原告は、昭和60年頃から平成11年3月までは甲の役員報酬を月額150万円としていましたが、平成11年4月に月額120万円に減額し、平成13年4月には売上減少やリストラに対する経営責任を明確化するため月額88万円まで減額しました。

その後、平成14年4月には役員報酬を減額前の月額150万円に戻しています。なお、リストラは平成14年3月末頃には終了しており、平成14年3月期は賃貸用不動産の売上増加が4000万円に上るとともに、平成15年3月期の売上も増加が見込まれていました(実際に平成15年3月期は業績が改善しました)。

甲に対する役員退職給与

原告は、甲の死亡により受領した死亡保険金2億7200万円を原資として、役員退職慰労金規程により算出された2億6100万円(退職慰労金1億9950万円、功労金5985万円、特別功労金165万円)及び弔慰金900万円の合計2億7000万円を支給し、平成15年3月期の損金の額に算入しました。

処分行政庁による更正処分

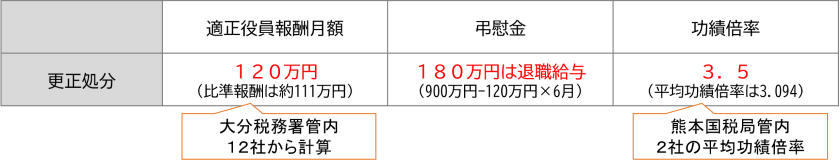

これに対して処分行政庁は、適正役員報酬月額は平成13年4月から平成14年3月までの120万円(大分税務署管内の12社から算定した比準報酬月額は111万3428円)としました。また、弔慰金900万円のうち、適正役員報酬月額の6か月分にあたる720万円を上回る180万円を含む2億6280万円を役員退職給与と認定しました。

そして、適正役員報酬月額120万円と功績倍率3.5(熊本国税局管内の比較法人2社の平均功績倍率は3.094でしたが、原告が主張する功績倍率3.5と近似値であったことから3.5を採用)から算定した1億5540万円(=120万円×37年×3.5)を上回る部分について不相当に高額な部分としました。

国税不服審判所による裁決

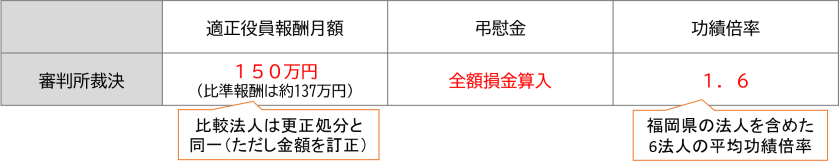

原告は、更正処分を不服として審査請求を行い、国税不服審判所長は、比準報酬月額は136万6056円であり、月額150万円については直ちに不相当に高額ではない(更正処分と比準報酬月額が異なるのは処分行政庁の計算に誤りがあったため)としました。しかし、その一方で平均功績倍率は、処分行政庁がいったん抽出した6法人に、福岡県に所在する法人を含む4法人を加えた10法人から6法人を抽出して算定した1.6としました。

その結果、同所長は「原告の所得金額は2億3670万9462円(※)であり、本件更正処分の額1億7340万9462円はその範囲内にあるから、同処分は適法である」として、審査請求を棄却する旨の裁決をしました。

(※)更正処分との差額は過大役員退職給与6480万円-過大役員報酬150万円=6330万円

争点

被告の主張

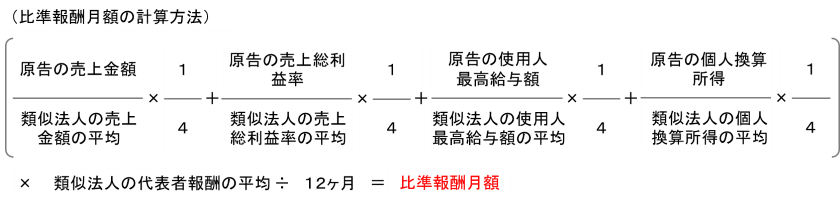

被告(国)は、大分税務署管内の法人から原告と同種の事業で事業規模が類似し、外注比率や使用人最高給与額等の点で比較法人として相当ではないものを除外する等して12法人を抽出し、その12法人から算定した比準報酬月額136万7690円が、適正役員報酬月額であると主張しました。

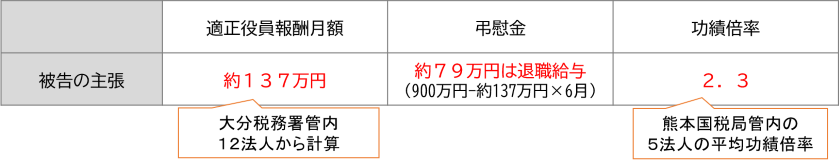

そして、弔慰金900万円のうち、適正役員報酬月額の6か月分にあたる820万6140円を上回る79万3860円は役員退職給与として取り扱われるべきであると主張しました。

また、熊本国税局管内の法人から、原告と同業種で売上金額が同規模、かつ、業務以外で死亡退職した代表取締役に退職金を支給した6法人を抽出し、その中から役員退職給与支給前3事業年度における「売上金額、申告所得金額、総資産価額及び純資産価額」の全てで倍半基準外となる1法人を除外した5法人の平均功績倍率2.3を使って算定した金額を超える部分については、不相当に高額な部分に当たるとしました。

裁判所の判断

適正役員報酬月額について

裁判所は、被告が行った比較法人の抽出方法及び比準4項目(比準報酬月額の算定で使用した「売上金額」「売上総利益率」「使用人最高給与額」「個人換算所得金額」の4項目)を用いた計算には合理性あり、適正役員報酬月額を判断するにあたって重要な資料になるとしましたが、その一方で比準4項目は法令で明示的に定められているわけではなく、比準4項目と役員報酬との相関関係も必ずしも明らかではないとを指摘しました。

また、比準報酬月額をわずかでも超えたら直ちに不相当というべきではなく、比準報酬月額を基本としつつも、実際の報酬額との差額の程度や従前の功績等の事情も踏まえて判断すべきとしました。

そのうえで、本件事例については、役員報酬月額150万円は比準報酬月額からわずか1割程度高いだけであり、創業者としての功績があることに加え、平成11年3月以まで15年近く維持されていた金額に戻したに過ぎないことなどを考慮すると、直ちに不相当ということはできないとしました。

なお、平成14年3月ころから入退院を繰り返していたため、「職務実績と無関係な不合理な役員報酬の増額である」とする被告の主張については、(1)甲は平成12年にも入退院を繰り返していたが役員報酬は減額されておらず、報酬額は会社の業績を参考にして決めていたとうかがわれること、(2)末期癌であること(職務復帰の可能性がないこと)が判明したのは報酬増額後であったことから採用できないとしました。

平均功績倍率法について

平均功績倍率法については、適正に算出された平均功績倍率を用いる限り、その判断方法は客観的かつ合理的であるとしながらも、以下の(1)~(4)のような事情を考慮すれば、本件においては、平均功績倍率を用いて算出される金額をもって直ちに相当・不相当の基準とするのは相当ではないと指摘しました。そして、比較法人の平均功績倍率に加え、その功績倍率の分布状況、役員退職給与額に相当の影響を及ぼし得る原告や甲の事情も考慮して判断するのが相当であるとしました。

(1)原告は同業種・類似規模の法人に比して経営内容が良好であったこと

(2)比較法人数が少ないと、法人抽出の範囲・方法により法人数がわずかに異なるだけで平均値は容易に変動してしまうこと(実際に処分行政庁は平均功績倍率3.094、審判所裁決では1.6とした)

(3)被告による比較法人5社の功績倍率は、低額過ぎる一部の法人によって不相当に引き下げられており、さらに平均功績倍率である2.3の周辺に集中しているわけではないこと

(4)創業者の功労等が平均値算出過程で基本的に考慮されていないこと

本件での功績倍率の検討

そのうえで裁判所は、創業者として好業績の原告を維持発展させた功績は極めて大きく、このような事情は、平均功績倍率の算出過程では考慮されないが、役員退職給与額に相当の影響を及ぼし得る事情と考えられるとしました。

そして、処分行政庁が平均功績倍率を3.094と算出し、原告の採用した功績倍率3.5を近似値として相当とした過程において、多額の欠損があった1法人及び功績倍率が低すぎる3法人を除外したことは、原告と他の同業種・類似規模の法人との業績の差異及び創業者としての功績を踏まえれば合理性があるとしました。

以上の点から、3.5を超えない範囲の功績倍率による役員退職給与については直ちに不相当と評価することはできないとしました。ただし、3.5を超える部分については、被告の主張する比較法人の平均功績倍率2.3を大きく超えていることや、比較法人5社中4社の功績倍率が3.0未満にとどまっていることなどから不相当に高額と判断しました。

不相当に高額な部分

これらの結果、最終報酬月額150万円に不相当に高額な部分はなく、その6か月分である弔慰金900万円については全額損金算入を認めました。一方で、最終報酬月額150万円及び功績倍率3.5で算定した1億9425万円(150万円×37年×3.5)を超える部分については不相当に高額な部分に当たると判断しました。

実務への応用

納税者の立場では、同業種・類似規模の法人の比準報酬月額や平均功績倍率を算定するために必要なデータを十分に入手することは困難ですが、それでも退職直前に役員報酬を増額している場合や一般的とされる役員報酬や功績倍率を大きく超えている場合にはその合理性を検討することが大切です。

また、この事例において功労金5985万円及び特別功労金165万円については、功績倍率3.5を超えていることから不相当に高額と判断されているように、退職慰労金等とは別の名目であったとしても、平均功績倍率法では原則としてそれらを含めて不相当に高額か否かを判断することになるので注意が必要です。

千葉県浦安市で税理士事務所を開業。都内税理士事務所及び事業会社で国内税務、国際税務、財務会計、管理会計、経営企画などの業務に従事し、東京都千代田区で独立。令和4年5月千葉県浦安市に事務所を移転。創業、起業のサポートに尽力。

詳しいプロフィールはこちらをご覧ください

-840x348.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)