事例の概要

福岡地方裁判所(平成28年(行ウ)第28号)

平成29年11月30日一部認容・棄却・控訴

税務訴訟資料 第267号-143(順号13092)

この事例は、不動産貸付業を営む原告が、賃貸住宅ローン等の借入金に係る債務免除益を所得に算入せずに確定申告したことろ、処分行政庁が債務免除益は「雑所得」に当たるとして更正処分等を行ったのに対して、原告が「一時所得」に当たるとして処分の取り消しを求めた事例です。

裁判所は、一時所得に当たると判断し、被告である国は控訴しましたが棄却され確定しています。

この事例のポイント

所得税法では不動産所得を「不動産等の貸付けによる所得」と定めていますが、「不動産等の貸付けによる所得」とは、不動産等を使用収益させた対価に係る所得に限定されるのか、それとも、不動産貸付業の遂行によって生じた全ての所得なのかがポイントです。

第二十六条 不動産所得とは、不動産、不動産の上に存する権利、船舶又は航空機(以下この項において「不動産等」という。)の貸付け(地上権又は永小作権の設定その他他人に不動産等を使用させることを含む。)による所得(事業所得又は譲渡所得に該当するものを除く。)をいう。

所得税法第26条第1項

事実関係

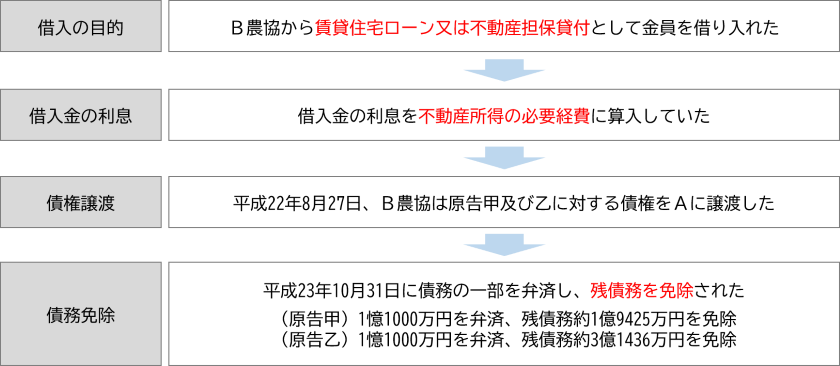

債務免除までの経緯

原告甲と乙は、住宅用の建物及び駐車場などを所有して不動産貸付業を営み、それぞれB農協から賃貸住宅ローン又は不動産担保貸付として各金員を借り入れ、その借入金に対する利息を不動産所得の必要経費に算入して所得税の確定申告をしていました。

平成22年8月27日、B農協は原告甲及び乙に対する債権をAに譲渡し、譲り受けたAは原告の債務が弁済されていないことから、このまま弁済がされないようであれば一括返済の請求を行う旨を述べました。

そしてその後、金融機関が原告甲と乙が所有する物件の担保価値を合計2億2000万円と評価したことから、Aは原告甲と乙が2億2000万円を弁済すれば残債務を免除するとし、平成23年10月31日、原告甲と乙が金融機関から融資を受けてそれぞれ1億1000万円ずつ支払ったため、残債務を免除しました。

更正処分等とその後の経緯

原告甲と乙は、それぞれ平成23年分の所得税の確定申告書を法定申告期限内に提出しましたが、上記の債務免除による利益を所得に算入していなかったところ、 処分行政庁は当該債務免除益が「雑所得」に当たるとして更正処分等を行いました。

これに対して原告甲と乙は、処分行政庁に対して更正処分等の取消しを求めて異議申立てをしましたが処分行政庁は棄却し、これを不服とした原告甲と乙は国税不服審判所長に対して更正処分等の取消しを求めて審査請求をしました。国税不服審判所長は、本件債務免除益を雑所得ではなく「不動産所得」に該当するとしましたが、総所得金額や納付すべき税額に変更はないとして審査請求を棄却する旨の裁決をしています。

争点

債務免除益が「不動産所得」「一時所得」「雑所得」のいずれに当たるのか

(被告の主張)

被告である国は、不動産所得とは、不動産等の貸付けの対価である賃料等に限らず、不動産貸付業の遂行により生ずべき所得であり、本件債務免除益については、それを生み出す元となった債務が不動産貸付業の遂行と密接に関連して生じたものであるから、不動産所得に当たると主張しました。

また、仮に不動産所得に該当しないとしても、一時所得が営利を目的とする継続的行為から生じた所得以外の一時の所得であるのに対して、本件債務免除益は不動産貸付業から生じた収入であるから一時所得の要件を満たさず、「雑所得」に該当すると主張しました。

(原告の主張)

一方原告は、不動産所得は所得税法第26条第1項で「不動産の貸付けによる所得」と規定されている文理から、不動産等を賃借人に使用収益させる対価として受け取る利益であることは明白で、本件債務免除益は不動産所得には該当しないと主張しました。

そして、本件債務免除は不動産貸付業においてその発生が予定されていたものではなく、Aの判断による1回限りの偶発的なものであるため「一時所得」に該当すると主張しました。

裁判所の判断

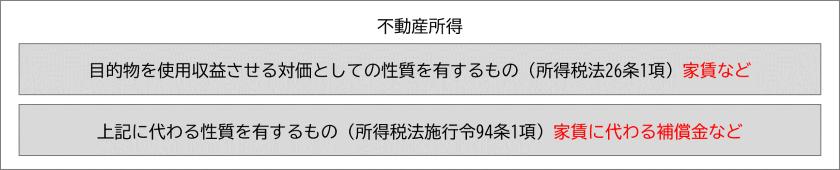

不動産所得について

裁判所は、所得税法第26条第1項でいう不動産等の貸付けによる所得とは、目的物を使用収益させる対価としての性質を有するものと、それに代わる性質を有するもの(所得税法施行令第94条第1項)であるとしました。

そして、不動産所得とは「不動産貸付業の遂行により生ずべき所得」であるとする被告の主張に対しては、所得税法第26条第1項が、貸付けが行われる業務又は事業に言及していない文理からすると、不動産等を使用収益させる対価としての性質を有するものや、これに代わる性質を有するものに限定され、回帰的に生ずる所得の中でも不労所得性の強い不動産所得の範囲を法の文言以上に拡大して解釈することは、租税法律主義の観点から相当とはいい難いと指摘しました。

その結果、本件債務免除益は、不動産を使用収益させる対価又はこれに代わる性質を有するものではないため、不動産所得には当たらないとしました。

所得区分について

裁判所は、本件債務免除益は原告甲と乙の不動産貸付業に関して発生したものではあるが、債権を譲り受けたAの経営判断により、一時的、偶発的に発生したものであるから、営利を目的とする継続的行為から生じた所得以外の一時の所得であり、労務その他の役務又は資産の譲渡の対価としての性質を有しないものに当たるため一時所得に該当するとしました。

実務への応用

この事例では、裁判所は不動産所得の範囲を法の文言以上に拡大して解釈することはできないと指摘し、収入の発生原因が不動産貸付業に関連するものであっても、不動産の賃料やそれに代わる性質を有するもの以外は不動産所得には含まれないとしました。今後の実務でも参考になる事例だと思います。

千葉県浦安市で税理士事務所を開業。都内税理士事務所及び事業会社で国内税務、国際税務、財務会計、管理会計、経営企画などの業務に従事し、東京都千代田区で独立。令和4年5月千葉県浦安市に事務所を移転。創業、起業のサポートに尽力。

詳しいプロフィールはこちらをご覧ください

-840x348.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)