こんにちは!浦安の税理士たちばなです。会社を設立される方からよく質問されるのが「資本金はいくらにすればよいか?」です。以前は株式会社であれば1,000万円、有限会社であれば300万円という最低資本金制度があったため、これをクリアする形で資本金を1,000万円又は300万円として設立された会社が多かったのですが、会社法で最低資本金制度が廃止されると理屈上は1円でも会社が作れるようになったためかえって資本金をいくらにするか迷ってしまう方が多いようです。

資本金の決め方について決まった方法は無いのですが、以下の3つの視点から資本金の額を考えてみることをおすすめします。

視点1:必要な資金

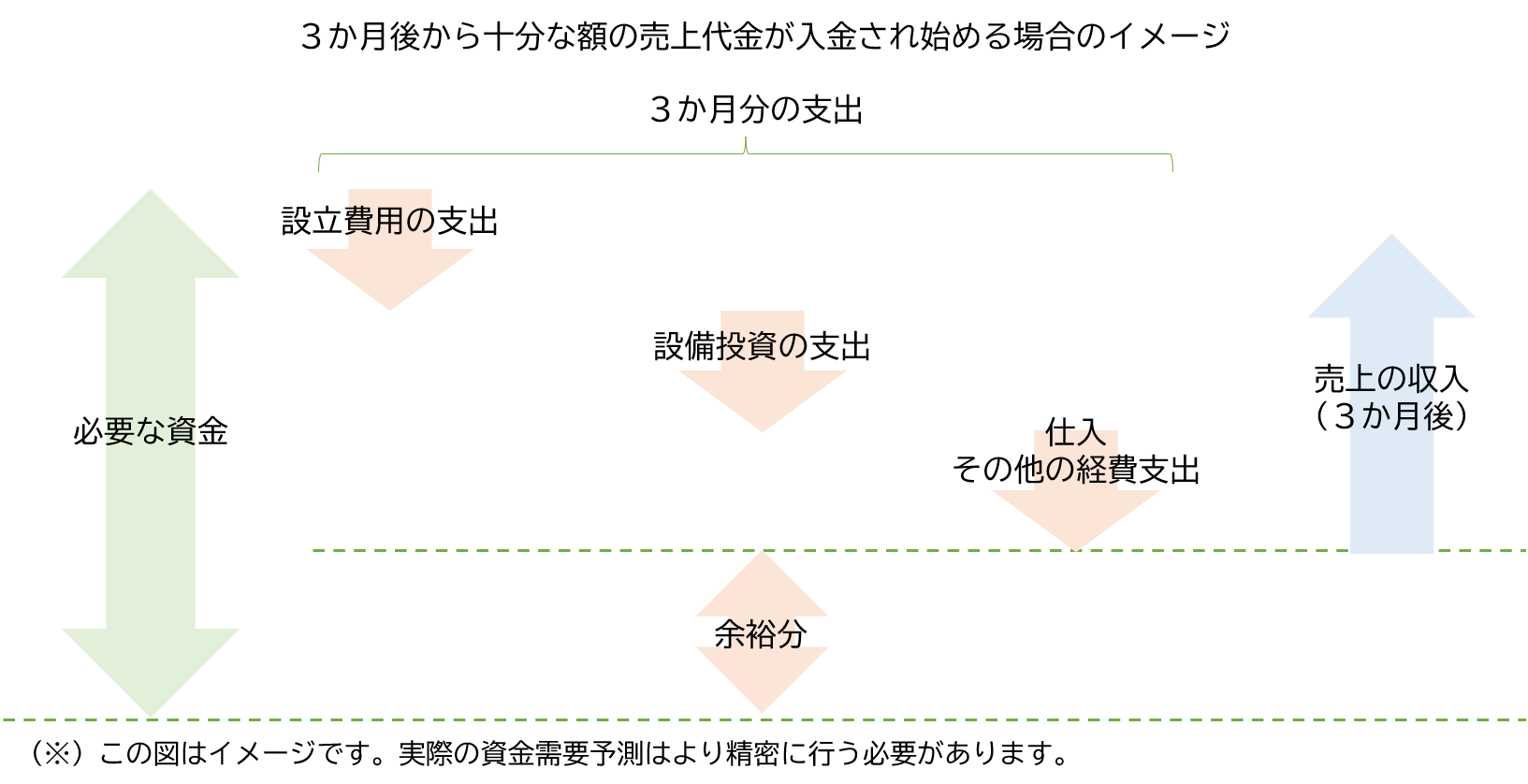

資本金の額を考えるにあたって最初に検討しなければならないのが「必要な資金」です。そもそも資本金とは株主などが会社に出資したお金のことで、会社はそのお金を元手に事業を行っています。したがって「事業に必要な元手はいくらなのか?」という視点から資本金の額を考えることが大切です。

会社を設立して事業が軌道に乗るまでには例えば(1)設立費用、(2)設備投資、(3)仕入、その他の経費といった支出がありますが、売上代金が設立3か月後から入金され始める予定であれば、最低でも3か月分の支出を賄えるだけの資金が必要になります。さらに想定外の支出や計画の遅れなどの可能性も考慮すると、もう少し多くの資金を準備する必要があります。

もちろんこれらの資金の全てを自己資本(資本金)で準備する必要はなく、創業融資などを利用して一部を借入金という形で準備することもできますが、まずは必要な資金という視点から資本金の額を考えることが大切です。

視点2:信用力

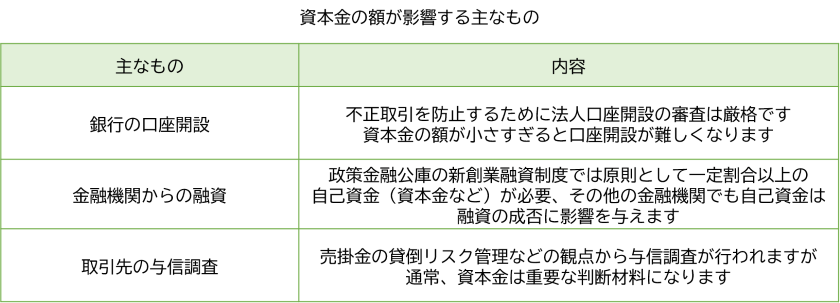

資本金が大きいということはそれだけ自己資本があるということですので、一般的には会社の信用力が高くなります。その一方で、資本金の額が小さいと経営体力が弱い会社だと判断されがちです。

「資本金の額なんて社外の人に教えない」と思われる方もいるかもしれませんが、資本金の額は様々な場面で信用力を図る指標として用いられ、例えば(1)銀行口座の開設、(2)金融機関からの融資、(3)取引先の与信調査などでもチェックされます。

そして、ここ数年小規模なスタートアップ企業にとってしばしば問題になっているのが「銀行口座の開設」です。個人の銀行口座しか開設したことがない方にとっては「銀行口座なんて簡単に作れる」と思われるかもしれませんが、法人の銀行口座開設は不正利用を避けるため特にここ数年審査が厳しくなっています。

もちろん銀行も信用力の高い会社でれば銀行口座を開設させてくれるのですが、審査では事業内容などとともに「資本金の額」もチェックされます。

そして、銀行口座を開設するのに必要な資本金の額については、資本金100万円ですぐに開設できたケースもあれば、資本金500万円でいくつもの銀行から断られたケースもあるため一概には言えませんが、300万円程度の資本金があればスムーズに開設できることが多いように思います。銀行口座が開設できないと会社にとって死活問題になることもありますので、小さすぎる資本金の額はおすすめしません。

視点3:税金

上述のとおり資本金の額が小さいと信用力の面では不利に働くことが多いのですが、税については経営体力が弱いということで以下のような優遇制度が設けられています。

特に資本金が1000万円未満の場合は設立第1期目(又は1期目及び2期目)が消費税の免税事業者になるため大きな節税になることがあります(ただし、実際に節税になるかは各社の状況により異なります。また2023年10月に導入されるインボイス制度によって資本金1000万円未満であっても免税事業者を選択することが困難になるケースもありますので詳しくは税理士にご相談ください)。

資本金別法人数

それでは最後に実在する法人の資本金の額についてご紹介したいのですが、国税庁が公表している会社標本調査(令和2年度)によれば実に40.8%の法人が資本金200万円超500万円以下となっています。ひとつひとつの法人がどのようにして資本金の額を決定したのかまではわかりませんが、いずれにしても資本金の額が小さく過ぎず、税制上のメリットも全て享受できる資本金の額が最もボリュームゾーンであることがわかります。

なお、建設業や人材派遣業のように許認可を取得するために必要な資本金の額が定められている事業もありますのでご注意ください。

千葉県浦安市で税理士事務所を開業。都内税理士事務所及び事業会社で国内税務、国際税務、財務会計、管理会計、経営企画などの業務に従事し、東京都千代田区で独立。令和4年5月千葉県浦安市に事務所を移転。創業、起業のサポートに尽力。

詳しいプロフィールはこちらをご覧ください

-840x348.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)