こんにちは!浦安の税理士たちばなです。コピー機の購入などに伴って「年間保守サービス」のような定期保守サービスを利用している事業者も多いですが、前払いで支払う保守料金を法人税や所得税ではどのように取り扱うのかについてお話したいと思います。

「前払費用」として資産計上が原則

コピー機の購入に伴って1年間の保守契約を締結するような場合には、コピー機の代金と一緒に保守料金を支払うことも多いと思いますが、「保守料金がコピー機の取得価額に含まれるか?」と言えばコピー機の購入代価や付随費用には含まれませんので取得価額にはなりません。

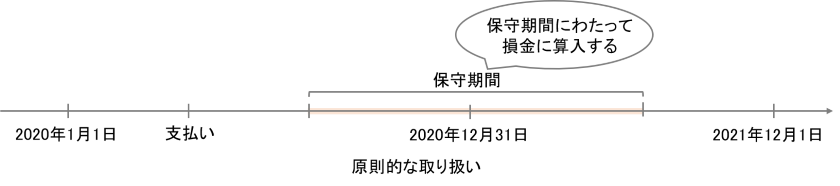

「それならば、保守料金を支払ったときの必要経費や損金に算入することができるか?」と言えば、所得税や法人税では、原則としてサービスの提供がされていないものについては必要経費又は損金に算入できないため、前払費用として一旦資産計上してから保守期間の経過にあわせて必要経費又は損金に算入することになります。

「短期前払費用」に該当するのか?

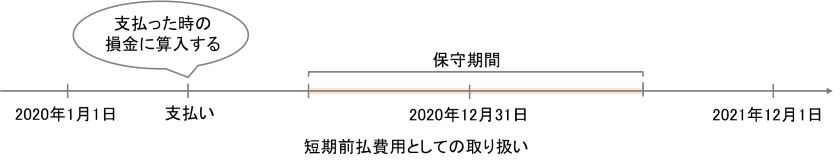

でもそうすると気になるのが、所得税基本通達37-30の2と法人税基本通達2-2-14に規定されている「短期前払費用」についてです。短期前払費用とは、前払費用であったとしても支払日から1年以内に役務の提供を受ける場合には、継続適用を要件に支払ったときの必要経費又は損金に算入することが認められるというもので、短期の前払費用については「いちいち期間按分しなくても良い」ということになります。

(短期の前払費用)

所得税基本通達

37-30の2 前払費用(一定の契約に基づき継続的に役務の提供を受けるために支出した費用のうちその年12月31日においてまだ提供を受けていない役務に対応するものをいう。以下この項において同じ。)の額はその年分の必要経費に算入されないのであるが、その者が、前払費用の額でその支払った日から1年以内に提供を受ける役務に係るものを支払った場合において、その支払った額に相当する金額を継続してその支払った日の属する年分の必要経費に算入しているときは、これを認める。

(短期の前払費用)

法人税基本通達

2-2-14 前払費用(一定の契約に基づき継続的に役務の提供を受けるために支出した費用のうち当該事業年度終了の時においてまだ提供を受けていない役務に対応するものをいう)の額は、当該事業年度の損金の額に算入されないのであるが、法人が、前払費用の額でその支払った日から1年以内に提供を受ける役務に係るものを支払った場合において、その支払った額に相当する金額を継続してその支払った日の属する事業年度の損金の額に算入しているときは、これを認める。

(注) 例えば借入金を預金、有価証券等に運用する場合のその借入金に係る支払利子のように、収益の計上と対応させる必要があるものについては、後段の取扱いの適用はないものとする。

ただし、短期前払費用を適用するにあたって気を付けないといけないのが、この規定を適用できるのが「継続的に役務の提供を受けるため」の支出に限定されていることで、具体的には地代家賃やリース料、保険料のように「等量等質」の役務提供でなければならないことです(参考:東京地裁、平成19年6月29日判決)。したがって、例えば税理士の顧問料を1年分前払いしたとしても等質等量な役務の提供ではない(役務提供の内容がその時々の状況に応じて変わる)ため短期前払費用の要件を満たしません。

コピー機の保守契約について考えてみると、ある月は修理をしてもらったものの別の月は点検だけだったり、また別の月は何もしなかったりとサービスが等量等質とは言い難いため短期前払費用の要件を満たさないと考えられます。

国税庁が公表したQ&A

ところがなんと、国税庁が平成30年10月に公表した「平成 31 年(2019 年)10 月1日以後に行われる資産の譲渡等に適用される消費税率等に関する経過措置の取扱いQ&A【具体的事例編】」の問7では「1年分の保守料金を短期前払費用として処理した」という前提で仕入税額控除の解説がされています。

なかなか悩ましいQ&Aですが、短期前払費用の適用は「等量等質」の役務提供に限られるため当事務所としては人的役務に適用することは難しいと考えており、保守サービスについては短期前払費用として取り扱わないことを推奨しています。

千葉県浦安市で税理士事務所を開業。都内税理士事務所及び事業会社で国内税務、国際税務、財務会計、管理会計、経営企画などの業務に従事し、東京都千代田区で独立。令和4年5月千葉県浦安市に事務所を移転。創業、起業のサポートに尽力。

詳しいプロフィールはこちらをご覧ください

-840x348.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)