こんにちは!浦安の税理士たちばなです。多くの方にとって会社を設立することは人生で一度あるかないかの経験のため、いざ会社を設立してみると商品の販売やサービスといった本業以外の慣れない業務に悪戦苦闘することがよくあります。

「税務」についてもそのうちの一つである場合が多いですが、会社設立第1期目にやりがちな税務上の失敗を3つご紹介したいと思います。「もっと早く知っていれば…」と後悔することのないようにお気をつけください。

「青色申告承認申請書」の提出漏れ

税理士として創業者の方とお会いするとたまに目にするのが「青色申告承認申請書」の提出漏れです。青色申告とは(1)帳簿書類を備え付けて記録、保存し、かつ(2)税務署長の承認を受けることによって次のような税務上の特典が受けられる制度なのですが、税務署長に承認してもらうための申請書を提出し忘れた(又はそもそも青色申告制度をよく知らなかった)といったケースです。

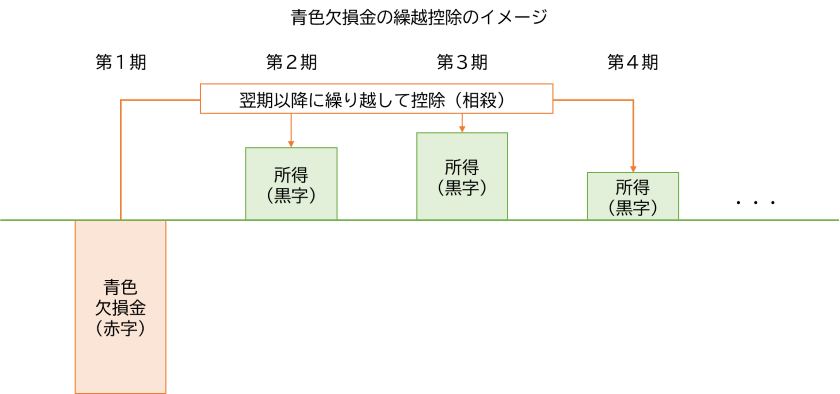

例えば、会社の設立第1期目は売上高がまだ小さいのに費用がかさんで欠損金(赤字)が発生することが少なくありませんが、青色申告であればこのような欠損金を翌年度以降に繰り越して、翌年度以降の所得から控除(青色欠損金の繰越控除)することができます。

また、設立第1期目は機械装置や器具備品などの設備投資をすることが多いですが、青色申告の場合、一定の要件を満たせば設備投資の金額に応じた税額控除を受けることもできます。

しかし、これらは青色申告をする場合に認められる制度であるため、青色申告の承認申請書を提出していないと適用できません。会社設立第1期目から青色申告するには「設立の日以後3月を経過した日」と「設立第1期目終了の日」のいずれか早い日までに承認申請書を所轄税務署長に提出しなければなりませんので、設立第1期目が赤字の場合や設備投資が多い場合には特に注意してください。

役員報酬の支給ミス

法人税では役員給与(役員報酬、役員賞与、役員退職金など)は一定の要件を満たさなければ損金(経費)に算入できないのですが、特に「定期同額給与」の要件には気を付けないといけません。これは、例えば毎月支給する役員報酬であれば原則として毎月の支給額が同額でなければ損金に算入できないという要件です。

ただし、毎月同額といっても12カ月間全て同額でなければならないわけでなく、期首から3カ月以内の金額改定は認められており、したがって例えば4月1日に会社設立したのであれば6月末までに株主総会などで役員報酬の決議をとって支給した場合には損金に算入できるのですが(過大役員給与など他の要件で損金算入が認められない場合を除く)、それ以降であれば原則として損金に算入できないことになっています。

会社設立直後は業績が見えないためひとまず役員報酬を支給せずに、しばらくしてから支給開始したいという気持ちはよく分かりますが、定期同額給与に該当しなかったため多額の役員報酬が損金に算入できなかったというのではなんとも勿体ありません。事前に別の方法ないか検討することが大切です。

消費税の届出書提出ミス

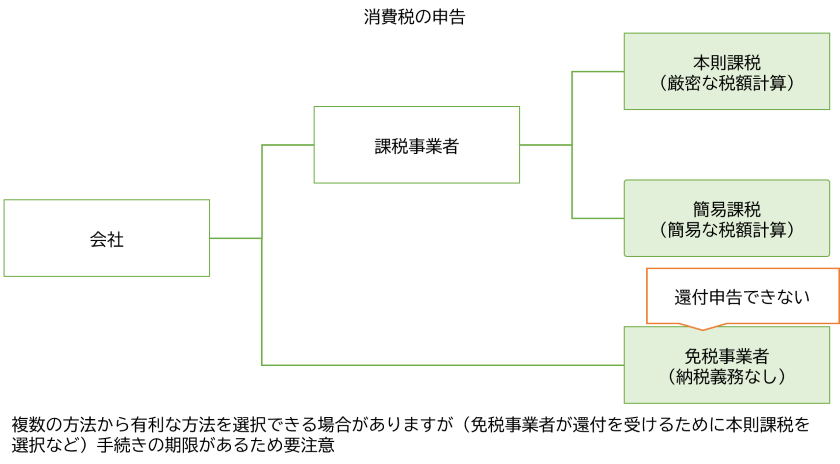

消費税の税額計算は大きく(1)課税事業者(本則課税)、(2)課税事業者(簡易課税)、(3)免税事業者の三つに分けられますが、同じ会社であってもどの方法を適用するか任意に選択できる場合できる場合があります。

例えば、資本金1000万円未満の会社の設立直後は原則として免税事業者になるため、消費税の申告義務がありません。これは一見非常に有利な取り扱いに見えますが、免税事業者は消費税の申告(還付申告を含む)ができないため、多額の設備投資をしたり、輸出売上が多かったりして本則課税であれば消費税の還付を受けられる場合であっても還付申告ができず(還付を受けられず)不利になります。したがってこのような場合には還付を受けるために免税事業者をやめて「課税事業者になることを選択する」ための手続きが必要になります。

「そんなものは決算までに税理士を探して任せればよい」と思われるかもしれませんが、課税事業者の選択(免税事業者をやめて課税事業者になる)は設立第1期目の間に所轄税務署長に届出ないといけないため、第1期目の終わりが近づいてから税理士を探し始めた結果、税理士が見つかった時には既に届出書の提出期限が過ぎているといった失敗があります。

なお、消費税の手続きは上記以外にも様々な規定があり、実際には入念な事前シミュレーションが必要な場合が多いです。会社を設立したら無料相談なども含めてまずはできるだけ早く税理士に相談することが大切です。

千葉県浦安市で税理士事務所を開業。都内税理士事務所及び事業会社で国内税務、国際税務、財務会計、管理会計、経営企画などの業務に従事し、東京都千代田区で独立。令和4年5月千葉県浦安市に事務所を移転。創業、起業のサポートに尽力。

詳しいプロフィールはこちらをご覧ください

-840x348.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)

-200x200.jpg)